Sin necesidad de mover las tasas, la entidad volvió a aspirar pesos. Los bancos están líquidos debido a la norma que los obligó a reducir sus tenencias de dólares y vuelcan ese exceso de pesos a letras que rinden más de lo que pagan por depósitos

En su licitación semanal de letras y notas con las que regula la masa monetaria, el Banco Central retiró $ 5.780 millones de la plaza y estiró así el monto esterilizado a lo largo del año a $ 40.500 millones. La entidad conducida por Juan Carlos Fábrega no detuvo la intensidad de la esterilización de pesos para contrarrestar la expansión monetaria generada por la norma que obligó a los bancos a deshacerse de parte de sus tenencias en moneda extranjera.

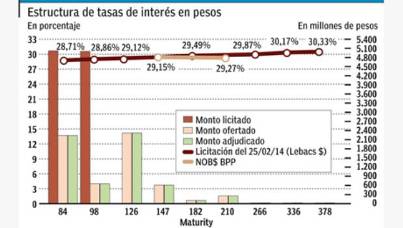

Ayer no había vencimientos de Lebac y Nobac, con lo cual casi cada peso recaudado fue retirado de la plaza. Si a eso se le suman las altas tasas que ofrecen esos títulos, la licitación de ayer fue un paseo para el BCRA. La Lebac a 84 días rinde 28,71%, casi cuatro puntos por encima de la tasa Badlar que los propios bancos privados que toman estas letras pagan por depósitos a 30 días de más de $ 1 millón.

El rendimiento de las letras subió casi 13 puntos porcentuales en el año en un esfuerzo por sacar del mercado la mayor cantidad de pesos que se posible y ayudar a contener así tensiones de precios.

La autoridad monetaria adjudicó $ 6.175 millones ayer, a plazos de hasta 378 días y a tasas de hasta 30,33%.

Son rendimientos que todavía están por encima de las tasas pasivas, por eso los bancos ponen tanta plata, dijeron en una mesa. El crédito no está creciendo mucho y las ventas de activos en dólares hacen que todos están líquidos, ir a Lebac cortas es la lógica, agregó.

El 4 de febrero pasado el BCRA sacó una norma que reinstauró un viejo tope a las tenencias bancarias de activos dolarizados, creado en el año 2003.

El tope del 30% del patrimonio para tenencias de divisas y títulos nominados en moneda extranjera encontró al sistema con un promedio de exposición del 62% del patrimonio. El resultado fueron liquidaciones masivas de bonos y divisas por no menos de u$s 1.500 millones (además de ventas de contratos a futuro que podrían llegar a los u$s 4.500 millones).

Los bancos optaron por liquidar, más que nada, dólares que tienen depositados en el BCRA y que se computan como reservas, y que fueron comprados mayormente por la propia autoridad monetaria.

Estos dólares MEP, como se los llama en la jerga, no aumentaron el nivel de reservas (aunque sí el nivel de reservas netas) pero de todas formas necesitaron de pesos para ser comprados.

Hasta las dos primeras semanas de febrero, el BCRA tuvo que emitir $ 10.633 millones para pagar por esos dólares que sumó a su poder de fuego. En los días que siguieron las ventas de dólares MEP aflojaron, como así también la emisión monetaria por esa vía.

Esos mismos pesos emitidos por el BCRA son luego absorbidos con las emisiones de Letras.

Gracias a las esterilizaciones semanales (suman $ 40.500 millones en el año), y pese a inyecciones de pesos para financiar al Tesoro y para comprar divisas, la base monetaria se contrajo $ 24.000 millones hasta el 14 de febrero pasado, último dato oficial.

Ayer no había vencimientos de Lebac y Nobac, con lo cual casi cada peso recaudado fue retirado de la plaza. Si a eso se le suman las altas tasas que ofrecen esos títulos, la licitación de ayer fue un paseo para el BCRA. La Lebac a 84 días rinde 28,71%, casi cuatro puntos por encima de la tasa Badlar que los propios bancos privados que toman estas letras pagan por depósitos a 30 días de más de $ 1 millón.

El rendimiento de las letras subió casi 13 puntos porcentuales en el año en un esfuerzo por sacar del mercado la mayor cantidad de pesos que se posible y ayudar a contener así tensiones de precios.

La autoridad monetaria adjudicó $ 6.175 millones ayer, a plazos de hasta 378 días y a tasas de hasta 30,33%.

Son rendimientos que todavía están por encima de las tasas pasivas, por eso los bancos ponen tanta plata, dijeron en una mesa. El crédito no está creciendo mucho y las ventas de activos en dólares hacen que todos están líquidos, ir a Lebac cortas es la lógica, agregó.

El 4 de febrero pasado el BCRA sacó una norma que reinstauró un viejo tope a las tenencias bancarias de activos dolarizados, creado en el año 2003.

El tope del 30% del patrimonio para tenencias de divisas y títulos nominados en moneda extranjera encontró al sistema con un promedio de exposición del 62% del patrimonio. El resultado fueron liquidaciones masivas de bonos y divisas por no menos de u$s 1.500 millones (además de ventas de contratos a futuro que podrían llegar a los u$s 4.500 millones).

Los bancos optaron por liquidar, más que nada, dólares que tienen depositados en el BCRA y que se computan como reservas, y que fueron comprados mayormente por la propia autoridad monetaria.

Estos dólares MEP, como se los llama en la jerga, no aumentaron el nivel de reservas (aunque sí el nivel de reservas netas) pero de todas formas necesitaron de pesos para ser comprados.

Hasta las dos primeras semanas de febrero, el BCRA tuvo que emitir $ 10.633 millones para pagar por esos dólares que sumó a su poder de fuego. En los días que siguieron las ventas de dólares MEP aflojaron, como así también la emisión monetaria por esa vía.

Esos mismos pesos emitidos por el BCRA son luego absorbidos con las emisiones de Letras.

Gracias a las esterilizaciones semanales (suman $ 40.500 millones en el año), y pese a inyecciones de pesos para financiar al Tesoro y para comprar divisas, la base monetaria se contrajo $ 24.000 millones hasta el 14 de febrero pasado, último dato oficial.

Sé el primero en comentar en «El BCRA seca la plaza: retiró $ 5.780 millones y suma $ 40.500 millones en el año»