Los préstamos en dólares se estancaron a fines de mayo y en junio al BCRA se le complicó la compra de divisas. El Gobierno asume que perderá reservas (aún negativas) en los próximos meses y apuesta al FMI. ¿Qué pasa con el cepo?

Los préstamos en dólares se estancaron a fines de mayo y en junio al BCRA se le complicó la compra de divisas. El Gobierno asume que perderá reservas (aún negativas) en los próximos meses y apuesta al FMI. ¿Qué pasa con el cepo?

El Gobierno celebró cuatro resultados la última semana: la aprobación en el Senado de los proyectos de ley bases y paquete fiscal, la inflación del 4,2% en mayo, la refinanciación del swap con China y el desembolso del Fondo Monetario Internacional de casi u$s800 millones. Se trata de señales que quería ofrecerle al mercado. Aunque esto no implica que los desafíos para sus planes de ordenamiento macro no estén a la orden del día, sobre todo en el frente de las divisas, a pesar del respiro que le dieron esas novedades. El Banco Central perdió en las últimas semanas un motor clave que había impulsado sus compras de dólares y el Gobierno se prepara para un período de drenaje estacional de reservas. Así, Luis Caputo deposita sus esperanzas en la negociación con el FMI de un nuevo programa, con el que buscará conseguir más endeudamiento.

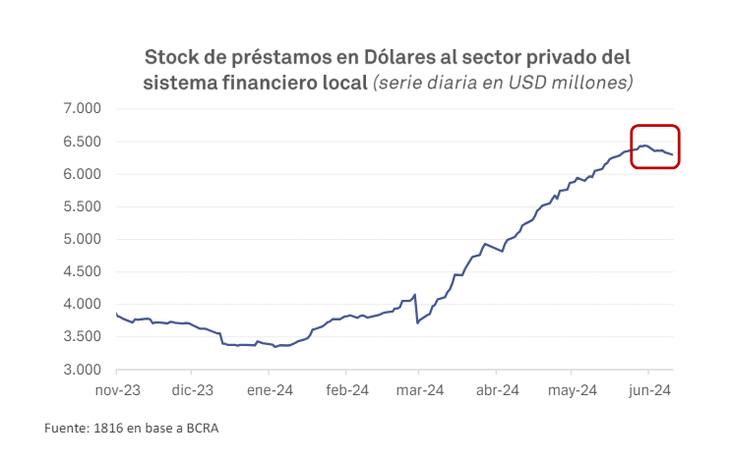

Amén del ritmo de liquidación del agro y de la progresiva reducción del porcentaje de importaciones mensuales impagas, hubo otro factor importante. A partir de fines de mayo, se frenó en seco el otorgamiento de préstamos en dólares a las empresas por parte de bancos locales. Como contó Ámbito, el fuerte crecimiento de este tipo de créditos había sido una muleta clave para sostener las compras de divisas del Central en marzo, abril y la primera parte de mayo.

Esto representó una oferta “inflada” de dólares durante ese lapso, que auxilió al Central y le permitió sostener el saldo comprador. Ocurre que, por regulación, las divisas obtenidas por las empresas a través de estos créditos en la plaza local deben ser liquidadas (80% en el mercado oficial y 20% en el dólar CCL en el caso de una prefinanciación de exportaciones y todo en el oficial en el caso de un crédito regular). Al venir de un período de bajo nivel de operaciones de este tipo de financiamiento, los vencimientos a saldar resultan acotados y el flujo neto por esta vía era muy positivo.

Pero la cosa cambió. Desde el 20 de mayo, estos préstamos “se estancaron por completo” y dejaron sin saldo neto al BCRA en el mercado de cambios, destacó 1816 en su último informe. ¿Qué ocurrió? Para la consultora, una de las razones fue la última baja de la tasa de interés en pesos que aplicó la autoridad monetaria.

“Previo a mayo, con una tasa de interés en pesos muy superior al 2% de crawling peg, el costo financiero de tomar deuda en dólares era muchísimo menor al de tomar deuda en pesos. El tema es que, tras el último recorte del BCRA, el costo para las empresas de endeudarse en pesos pasó a ser de 2,6% TEM (tasa efectiva mensual) contra un costo de endeudarse en dólares (medido en pesos) de 2,3% TEM”, una diferencia muy exigua, explicó 1816.

Si bien ahora los préstamos en moneda extranjera de bancos locales dejaron de ser un aporte de oferta adicional de divisas, cuando los abultados préstamos otorgados en los meses previos comiencen a vencer, se convertirán en una demanda adicional para las reservas ya que las empresas irán a buscar los dólares al BCRA para cancelarles los créditos a sus bancos.

El BCRA, las reservas y el cepo

Con todo, el Gobierno ya se prepara para un período desfavorable para las reservas, que aún se ubican en niveles negativos. Además de lo mencionado sobre los préstamos en moneda extranjera, en junio se suman pagos de importaciones de energía. Y, como siempre ocurre, en el segundo semestre llega el momento de menor ingreso de divisas por el final de la cosecha gruesa, que augura un drenaje de dólares. Algo que va a contramano de la necesidad del equipo económico de sumar divisas para avanzar en una apertura del cepo cambiario. Tal vez por eso el Gobierno volvió a correr el arco.

Así lo reconocieron el Ministerio de Economía y el Banco Central en el comunicado conjunto que publicaron tras la aprobación de la octava auditoría del FMI sobre el programa vigente. Allí, anticiparon que en la revisión se acordó modificar la meta de reservas. Como en el primer tramo de 2024 sobrecumplieron la meta establecida en enero, se convino elevar el objetivo pautado para mitad de año: en lugar de la acumulación u$s9.200 millones de reservas netas determinada inicialmente, ahora la meta será de u$s10.900 millones.

Pese a ello, y a que según los datos del BCRA con la llegada del reciente desembolso del Fondo la recuperación de reservas netas desde el 10 de diciembre alcanza los u$s11.900 millones, la meta para fin de año se mantuvo inalterada en u$s9.700 millones. Esto implica que, de acá a al 31 de diciembre, el sendero prevé un drenaje de u$s2.200 millones.

El propio Javier Milei señaló el miércoles en Expo EFI que el Gobierno tiene margen cumplir las metas incluso ante la perspectiva de una baja considerable: “Hay estacionalidad en el tercer trimestre y se pierden reservas”. Si bien se trata de una dinámica estacional que ocurre todos los años, el problema es que las reservas netas siguen en terreno negativo a pesar de la recuperación experimentada desde diciembre. Según cálculos de la consultora Eco Go, de Marina Dal Poggetto, antes de la llegada de los u$s790 millones del FMI, se eran negativas en más de u$s2.300 millones.

Sebastián Menescaldi, director de Eco Go, lo analizó así en diálogo con Ámbito: “La caída de las reservas está predeterminada por los pagos que hay que cancelar con el FMI y los bonistas porque hoy no hay un financiamiento alternativo. Entonces, el resto del mercado debería dar cero para cumplir. Mirando las metas de acá a fin de año, lo que esperan con las reservas netas es que nunca pasen a ser positivas dado el nivel actual. Y con reservas negativas sabemos que del cepo no vamos a poder salir”.

La lectura de Menescaldi empalma con el hecho de que el comunicado de Economía y el BCRA (a la espera del Staff Report del FMI) haya asegurado que en el acuerdo con el Fondo no hay comprometida ninguna fecha para abrir el control de cambios y que la decisión la tomarán las autoridades argentinas “siempre y cuando estas medidas no impliquen riesgos excesivos para el proceso de reducción de la inflación y fortalecimiento” de la hoja de balance del Central.

Así las cosas, la apuesta oficial para la apertura pasa por la negociación con el organismo multilateral en busca de sellar un nuevo programa que, más allá de refinanciar los u$s45.000 millones de deuda vigente, incluya un endeudamiento adicional para reforzar las reservas, como señaló Caputo. Una negociación cuyos plazos y pormenores son aún inciertos.

Fuente:https://www.ambito.com/economia/bcra-perdio-un-motor-que-impulso-la-compra-divisas-y-se-prepara-un-periodo-drenaje-reservas-n6015934