El Central inyectó $147.000 millones en el mes. Compra récord de dólares, principal factor de expansión. Hubo menos esterilización que en los meses previos. Pases y Leliq superan los $3,7 billones.

El Central inyectó $147.000 millones en el mes. Compra récord de dólares, principal factor de expansión. Hubo menos esterilización que en los meses previos. Pases y Leliq superan los $3,7 billones.

Producto de la compra de récord de dólares del Banco Central que tuvo como contrapartida la emisión de casi $200.000 millones, mayo resultó el mes más expansivo en lo que va del año. La base monetaria (BM) creció $147.048 millones y alcanzó al cierre del mes $2,51 billones. Así, el BCRA revirtió un primer cuatrimestre que había sido contractivo al compás de la política de prudencia oficial para evitar presiones cambiarias.

Pero esto no implicó el abandono de esa estrategia por parte del Gobierno. Por la continuidad de la cautela fiscal, la asistencia al Tesoro se mantuvo en niveles moderados, incluso en el marco de la segunda ola, y la cantidad de pesos en circulación se redujo más de 20% interanual en términos reales.

De acuerdo con los datos oficiales, la base monetaria (el dinero circulante más las reservas de los bancos en el BCRA) creció 6,2% si se compara el nivel del último día de mayo contra el último de abril. Esto implicó el primer mes de crecimiento real del año ya que se espera una inflación de en torno al 3,5% para el mes pasado. En cambio, si se comparan los promedios diarios de ambos meses, el crecimiento nominal fue del 0,4%, bien por debajo de la suba de precios.

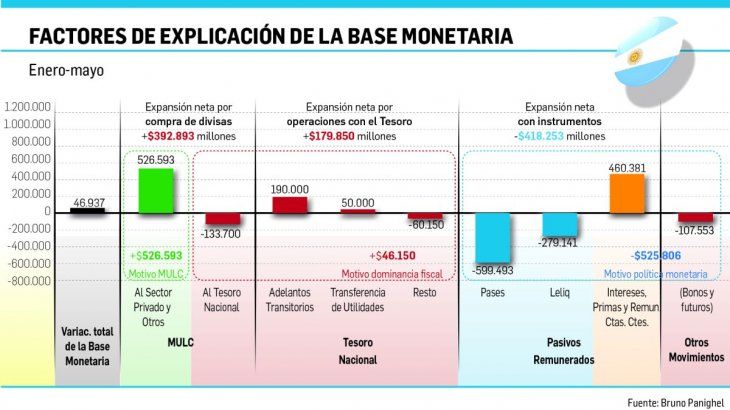

Lo cierto es que, a pesar de la continuidad de la pandemia y en el marco de una política fiscal disciplinada, la estrategia oficial sigue siendo de prudencia. En lo que va del año, la BM se expandió en $46.937 millones o 1,9%. En el mismo lapso, la inflación acumulada supera el 20% (el dato oficial lo publicará el Indec el 16 de junio), lo que implica una fuerte contracción en términos reales que ronda el 16% en sólo cinco meses.

La llegada de la pandemia, la instauración del ASPO para prevenir los contagios y la implementación del IFE y el ATP hicieron que el 2020 fuera un año de importante expansión fiscal y de una inyección monetaria récord (en mayo de 2020 los pesos en circulación crecían 13% interanual real) para financiarlo ante la imposibilidad de acceder a los mercados tras la crisis de deuda que estalló en 2018. Pero, tras la corrida cambiaria de octubre que disparó la brecha al 132%, el Gobierno inició un sendero de mayor disciplina con un recorte del gasto Covid y el Central se abocó a esterilizar buena parte de los pesos emitidos en el momento de cuarentena más estricta. Así, en los últimos doce meses la BM creció apenas 18% nominal que, al despejar el efecto de una inflación acumulada del 49%, resultó en una caída de casi 21% en términos reales.

Joaquín Waldman, economista de Ecolatina, lo explicó así: “El año pasado primó la asistencia a familias y empresas para paliar una crisis mucho más extendida de lo esperado. Se puso, aunque menos que en otros países, la política fiscal y monetaria a disposición de eso. Desde el último trimestre de 2020 hubo un cambio de enfoque y el resultado de mayo no rompe con esa estrategia. La política fiscal sigue siendo prudente y la monetización del déficit sigue siendo muy menor. Lo que vemos en la base monetaria tiene mucho más que ver con la suba del precio de los commodities y las restricciones a la compra de dólares que con un exceso de asistencia del BCRA al Tesoro”.

En mayo, de hecho, el fondeo del déficit fiscal volvió a repartirse prácticamente en mitades. Economía recibió $50.000 millones del BCRA en concepto de utilidades y consiguió otros $49.500 millones netos con colocaciones de deuda en pesos. En lo que va de 2021, la ecuación de financiamiento del Tesoro fue 55% emisión monetaria ($240.000 millones vía utilidades y adelantos transitorios del Central) y 45% endeudamiento en el mercado ($198.000 millones). Es decir que, por el momento, el equipo económico sobrecumplió la meta pautada por Martín Guzmán de financiar el 60% del rojo con emisión y el 40% con deuda, producto de una disciplina fiscal que llevó a tener un déficit primario de solo 0,2% del PBI en el primer cuatrimestre (el dato de mayo aún no se conoce), incluso menor al de los primeros tres años de gestión del macrismo.

Debates dentro del oficialismo mediante, el Ejecutivo ya anunció una ampliación del gasto de 1,3% del PBI por sobre lo presupuestado para paliar la segunda ola, que por el momento espera cubrir con la mejora en los ingresos por las retenciones y el Aporte de las Grandes Fortunas. “Parecería haber margen para que gasten y se salgan un poco de la cautela si el impacto de las medidas sanitarias fuera importante. Hay que ver cómo siguen las restricciones cuando venzan las ya anunciadas”, sostuvo Waldman. Con todo, en materia de financiamiento se vienen meses más arduos con vencimientos en pesos por $1,2 billones de acá a agosto. Por eso, el Central habilitó a los bancos a migrar parte de los encajes que hoy tienen colocados en Leliq a títulos del Tesoro, con el objetivo de apuntalar las licitaciones de Finanzas.

El dólar, la clave

La expansión monetaria del mes pasado tuvo un motor determinante: la compra récord de divisas al sector privado por parte del BCRA al calor de la liquidación de agrodólares gracias al boom de precios de los commodities. Con la adquisición neta de u$s2.089 millones que ayudaron a recuperar las reservas netas, fue el mejor mayo desde el comienzo de la serie oficial que comienza en 2003. Como contrapartida, la entidad que preside Miguel Pesce debió emitir $196.398 millones para comprarlos. Este número fue parcialmente acotado por la venta de divisas al Tesoro para cancelar deuda (entre otros, hubo un pago de intereses al FMI por u$s300 millones) y otras necesidades, que le hizo absorber $46.000 millones.

En lo que va del año la compra de dólares al sector privado es principal factor de expansión monetaria e implicó la inyección de $526.593 millones. Las ventas acumuladas al Ejecutivo fueron contractivas en $133.700 millones. El segundo factor de emisión tanto en mayo como a lo largo del año, fue el pago de intereses por los Pases y Leliq que el Central le coloca a los bancos. Generaron una expansión $104.520 millones en el mes y de $460.381 millones desde el 31 de diciembre.

Para reabsorber los pesos emitidos, el Central continuó ampliando el volumen de pasivos remunerados, aunque en mayo lo hizo a un menor ritmo que en los meses previos. De hecho, hubo un leve desarme de Leliq por $108.900 millones. En cambio, a través de Pases esterilizó $237.082 millones. Entre ambos instrumentos, el stock de pasivos remunerados cerró el mes arriba de los $3,7 billones (+22% en el año), un volumen que genera un compromiso de emisión en torno a los $100.000 millones mensuales por el pago de sus intereses. La reciente medida del BCRA que permite a los bancos suscribir títulos del Tesoro con parte de los encajes podría reducir algo ese stock, aunque se espera que el impacto sea marginal.

Otros factores contractivos, que permitieron aspirar $107.553 millones en el año, fueron la intervención con bonos sobre el contado con liquidación para contener la brecha cambiaria y las ganancia cosechadas a través del dólar futuro.

Fuente:https://www.ambito.com/economia/bcra/en-mayo-crecio-la-emision-pero-la-base-monetaria-cae-21-real-un-ano-n5198714

Sé el primero en comentar en «En mayo creció la emisión, pero la base monetaria cae 21% real en un año»